Na segunda parte desta série de artigos mostramos como o Brasil chegou a acumular as reservas cambiais recorde das quais o Governo Lula tanto se orgulha. Hoje as reservas estão ainda maiores. Se o presidente não mentiu também sobre este assunto no seu último pronunciamento (ver artigo anterior sobre a grande mentira sobre o pagamento da dívida externa), as reservas hoje estariam na casa dos US$ 215 bilhões!

Bom, levando em conta que hoje metade da arrecadação do Tesouro está comprometida com o pagamento de juros e rolagens das dívidas interna e externa, então a primeira pergunta que surge é: por que o Governo não paga uma parte das dívidas com as reservas cambiais recorde?

Esta seria a lógica para qualquer pessoa que tivesse uma poupança que rendesse juros baixos (reservas cambiais) e ao mesmo tempo um compromisso mensal com uma dívida que levasse metade do seu salário (dívida pública). Mas, claro, as coisas não são tão simples assim quando o assunto é macroeconomia.

O outro lado das reservas

Diferente do que o Governo tenta passar para a sociedade, as reservas cambiais não são exatamente uma “poupança”. As reservas internacionais brasileiras hoje são provenientes de três fontes: 1) O saldo da balança comercial; 2) Dólares investidos na Bolsa de Valores; e 3) Compra de dólares pelo Banco Central (a maior parte proveniente da emissão de títulos da dívida interna, ou seja, empréstimos).

Fazendo uma analogia com um banco comum, isso significa que, embora o dinheiro esteja em caixa, o banco não pode utilizá-lo (pelo menos totalmente), pois a maior parte dos recursos (saldo da balança comercial + dólares investidos na bolsa de valores) não pertence de fato ao banco.

O outro motivo (a explicação oficial do Governo) é que as reservas cambiais são importantes para reduzir a taxa de risco do país, as quais têm um efeito psicológico importante para o mercado financeiro, principalmente em momentos de crise. O argumento é verdadeiro, embora seja também utilizado como uma cortina de fumaça para esconder a real impossibilidade do uso de tais reservas para pagar a dívida externa, como o Governo tem insinuado.

O custo das reservas

Diferente de uma poupança que rende juros, as reservas cambiais brasileiras, na verdade, oneram os cofres públicos. Isto acontece devido à diferença de remuneração em Dólar (em média 3,50% ao ano) e em Real (em média 13,00% até a crise de 2008). Ou seja, assim como no caso do “pagamento” da dívida com o FMI, é como se o Governo recebesse os juros baixos do Dólar e pagasse os juros elevados dos reais correspondentes. Em outras palavras, o Governo paga para manter a poupança das reservas internacionais.

Segundo estimativas do Banco de Compensações Internacionais (BIS), o Brasil perde em média o equivalente a 1% do PIB por ano para manter as reservas (ver matéria publicada no G1). Traduzindo isto em números, o Brasil teria perdido em 2008 algo em torno de R$ 29 bilhões só para manter as reservas cambiais de US$ 205 bilhões.

Um novo ralo para o nosso dinheiro

O bom momento da economia brasileira nos últimos anos (além das altas remunerações dos títulos da dívida interna) provocou a entrada de uma enxurrada de dólares no país. No final de 2007 o estoque de todos os recursos estrangeiros no Brasil chegou a incríveis US$ 939,1 bilhões! (Ver reportagem no Estadão)

A princípio, parece uma boa notícia. No entanto, o tal “investment grade” implica em uma nova forma de evasão de divisas do país. Descontando-se o estoque de investimentos de brasileiros no exterior (que somava US$ 365 bilhões no mesmo ano), o Passivo Externo Líquido (PEL), fechou 2007 em US$ 574,1 bilhões (diferença entre os dólares estrangeiros no Brasil e os dólares brasileiros no exterior), uma alta de 49,35% em relação ao no anterior. Como resultado, deste passivo, a remessa de lucros para o exterior quadruplicou. Ou seja, em 2007 saíram do Brasil US$ 20 bilhões em remessas de lucros, dividendos e royalties!

O lado bom desta entrada de recursos são os investimentos estrangeiros diretos (IED), os quais são voltados para a produção. A maioria dos dólares, no entanto (US$ 509,6 bilhões em 2007) concentram-se em aplicações em ações e renda fixa. E é aí onde mora o perigo, pois os mesmos dólares que ajudam a inflar as reservas cambiais citadas acima podem, em um momento de crise, deixar o país rapidamente, criando um efeito bola de neve.

Outro lado negativo desta entrada capitais externos é a supervalorização do Real frente ao Dólar, que dificulta as exportações e forçam o Banco Central a comprar ainda mais dólares, os quais se somam às reservas cambiais, aumentando ainda mais o custo do Tesouro Nacional na manutenção de tal “poupança”. Fecha-se aí mais um círculo vicioso.

Mais uma anomalia da nossa economia

Claro que as reservas são importantes para tranqüilizar a economia em eventuais crises. Isto, aliás, foi provado na crise atual. O problema é que no Brasil a manutenção das reservas tem um custo muito elevado devido aos altos juros praticados no país. Então a pergunta que fica é “Se os nossos indicadores econômicos estão tão bons, por que os juros do Brasil têm que ser os mais altos do mundo?

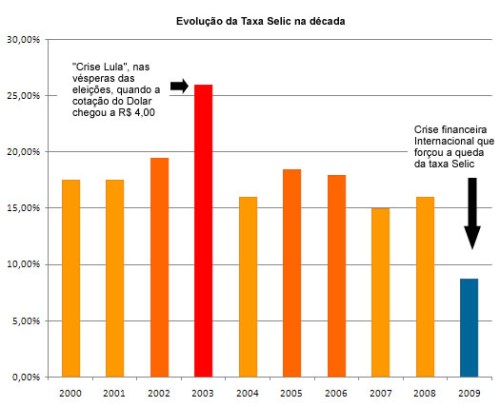

Esta contradição mostra que alguma coisa está errada na nossa economia. O argumento do Governo de que as taxas devem permanecer nas alturas serviu para os tempos de estabilização na era FHC, quando o principal desafio do Governo era derrotar de vez a inflação, ainda mais em tempos de crises. Com a consolidação do crescimento da economia na era Lula, a queda das taxas de juros deveria ser uma obsessão do atual Governo. No entanto, o que vemos ao longo seis anos e meio, com um cenário extremamente favorável e sem crises, foi uma queda tímida da taxa Selic, conforme pode ser verificado no gráfico abaixo.

Só a partir da crise mundial de 2008 é que o Banco Central foi forçado a baixar os juros da taxa Selic com o objetivo de atenuar os efeitos da recessão. Ou seja, foi preciso uma crise de proporções mundiais para que finalmente a taxa Selic chegasse aos históricos 8.75% em meados de 2009. Viva! Deixamos finalmente o posto de pais com os juros mais altos do mundo e passamos ao quarto lugar da lista!

Ainda assim, em um dos piores momentos da crise, no dia 24/10/2008, o governo chegou a oferecer juros de 18,56% ao ano para rolar parte da dívida interna, enquanto a taxa Selic já havia baixado para 13,75%. Ou seja, a queda da taxa Selic ajuda a estancar a sangria de juros da dívida interna, mas seus efeitos são limitados, pois existem várias taxas utilizadas nos diversos títulos da dívida interna.

Isto mostra que para combater o verdadeiro câncer do Brasil, a sangria dos nossos recursos com o pagamento de juros e rolagens de dívidas, que levam mais da metade da nossa arrecadação, é preciso muito mais que baixar a taxa Selic. Esta, aliás, deveria ser a principal preocupação do atual Governo. Infelizmente isto não acontece porque o Governo está mais interessado em mostrar obras para a população e garantir assim sua popularidade.

Nesta lógica, mais importa pegar mais dinheiro emprestado para criar mega-projetos eleitoreiros e vender a ilusão de que tudo vai bem ao invés de apertar o cinto e preparar melhores condições para o futuro. A conta, claro, vai para os os próximos governos. Se for da oposição, pior para eles, pois terão que arcar com as faturas do “cartão de crédito” da dívida pública.

Abusando da sorte

Enfim, resolver o problema financeiro exige austeridade fiscal e controle nos gastos, exige do Governante que priorize o país, ao invés de projetos pessoais políticos. O Governo atual tem tido muita sorte, até mesmo na única crise que enfrentou. Em crises bem menores, na era FHC, os dólares dos especuladores fugiam em massa, forçando o Governo a queimar bilhões de dólares para segurar o Real e evitar a disparada do Dólar. Desta vez, os dólares não fugiram, não por méritos do Governo, mas porque não tinham para onde fugir, uma vez que pela primeira em décadas todo o primeiro mundo entrou em crise. Desta vez, ao invés de aumentar os juros para evitar a inflação decorrente da desvalorização do Real, o Governo teve um problema agradável de resolver: baixar a taxa Selic para evitar a recessão, uma vez que não existiram pressões inflacionárias.

Como saldo final, a crise foi até benéfica para o Brasil, pois além de forçar a queda da taxa Selic, melhorou ainda mais nossa posição no cenário internacional. Também não por méritos do Governo, pois as economias menos atingidas foram justamente as mais periféricas, com menos interligações com o foco da crise: o primeiro mundo.

A queda dos juros, infelizmente, ainda não foi suficiente para compensar as novas dívidas que o Governo tem contraído não só para enfrentar a crise, como para tocar seu projeto eleitoral. Mas, afinal, em quanto está a dívida interna atual?

Bom esta pergunta vamos deixar para responde no próximo artigo da série, uma vez que existem alguns aspectos obscuros na divulgação dos números do Governo. Como sempre, a coisa é muito pior do que parece.

————————————————————-

Nenhum comentário:

Postar um comentário